奥迪、宝马、大众等汽车巨头纷纷宣布大规模减产,发生了什么

已有人阅读此文 - -新冠疫情的冲击势头未减,汽车行业的产能危机在全球蔓延。

咨询公司波士顿顾问集团(下称BCG)日前预估,芯片短缺将导致今年的全球汽车产量减少700万-900万辆,若减产达到1000万辆的话,全球汽车产量会回到7400万辆,逼近2020年车企受疫情冲击最严重时的水平。

数据公司IHS Markit得出的结论更消极。该公司近期表示,2021年全球轻型汽车产量预计下调6.2%,2022年这一数字将达到9.3%,今明年分别减产7580万辆和8260万辆。

车企减产还会持续多久?中汽协副秘书长兼行业信息部部长陈士华认为,“起码9月的数据不会特别好,第四季度的情况也不会有根本好转”。陈士华告诉记者,虽然目前马来西亚的Muar工厂已经陆续恢复生产,但很难判断未来的形势,“还是要看疫情的节奏”。

但仅将缺芯归因于马来西亚疫情容易失之偏颇,创道投资咨询合伙人步日欣告诉记者,汽车行业缺芯背后,是车企去年年底对市场预期的误判。

汽车产能危机席卷全球

近期,日系、美系、欧洲车企巨头纷纷宣布减产停产,减产幅度从数万辆到数十万辆不等。

9月以来,日系车企的生产计划调整最为频繁。

9月18日,本田官网宣布,其在日本的工厂10月份的产能利用率仅有70%,其中本田铃鹿制作所第一、第二生产线将减产至60%左右,其他工厂也减产至60%-90%,奥德赛、飞度、CR-V、N-Box等车型产量都将受影响。

此前本田曾表示,其8月和9月的产能只有原计划的40%,预计今年全球销量将下滑15万辆,降至485万辆。

同为日系车企龙头的丰田也屡屡宣布减产。

9月17日,丰田在官网宣布调整10月份的生产计划,14间工厂的27条产线将停产。公告显示,丰田的Crown、Noah、Voxy、Corolla Sport、Camry等车型、雷克萨斯的LS、IS、RC、NX等车型的生产都受影响。

其实,丰田从今年7月起就多次宣布调整生产计划。

起初,停产的工厂和产线都还很有限,7月份宣布停产的仅有4条产线,受影响车型主要是中高端的雷克萨斯和陆巡,后来又加上Alphard等MPV车型。

到了8月19日,丰田宣布9月份14家工厂的27条产线停产,该停产措施又将延续到10月,受影响的也不再限于中高端车型。

值得注意的趋势是,虽然丰田减少的产量相对于其庞大的体量而言只是冰山一角,但是减产的数量却是与日俱增。

丰田指出,受停产措施影响,9月全球产量将减少7万辆(海外4万辆、日本3万辆),10月份减少33万辆(海外18万辆、日本15万辆)。

公告显示,丰田原本预计截至2022年3月31日的全年产量为930万辆,受此影响将减少到900万辆。

然而,丰田认为,尽管11月后的前景仍未明朗,当前的需求还是非常强劲的,因此11月后还是会维持此前的生产计划。据此,丰田对本财年年营业利润的预测还是维持在2.5万亿日元。

其他日本车企也在暂停产线。据日本经济新闻社消息,相比于2021年度初的生产计划,日本车企减产超过105万辆,同比减少15%,分别为铃木35万辆、丰田30万辆、日产25万辆、本田15万辆、马自达7万辆、三菱4万辆、斯巴鲁4万辆。

美国的车企巨头也未能抵住产能危机。9月16日,通用汽车表示,其在北美的8家工厂继续停产,这8家工厂原本生产凯迪拉克、雪弗兰的多款车型,但今年以来产量一直下降。

9月初,通用首席财务官Paul Jacobson曾对国际知名投行RBC Capital Markets的分析师表示,下半年全球芯片短缺对该公司汽车销量和产量所产生的冲击,将比此前预期的更严重。与上半年的110万辆相比,今年下半年该公司在北美的批发交付量将减少20万辆,减产量达到通用二季度财报预估的两倍。

福特则在8月底削减F-150卡车产量,9月再宣布削减皮卡产量。

此外,奥迪、宝马、大众、捷豹路虎、雷诺、戴姆勒等多家汽车巨头都在8月以来陆续宣布减产。

尽管疫情相对可控,中国的汽车产业受到的冲击也不小。截至8月底,中国汽车产销量已连续4个月同比下滑。

中汽协发布的数据显示,8月我国汽车产销分别为172.5万辆和179.9万辆,环比下降7.4%和3.5%,同比下降18.7%和17.8%。

芯片荒,要为车企减产背锅?

大部分车企都将减产的原因指向马来西亚,当地新冠疫情造成的半导体供应短缺,限制了汽车产量。

IHS Markit认为,马来西亚的汽车半导体行业占全球供应的13%,半导体供应短缺已经在今年第一、第二季度导致144万辆和260万辆的减产,第三季度导致的减产至今已达到310万辆,而且还在持续上升。

“第四季度半导体供应面临的挑战更大,反映出汽车产量的承压更高。”IHS Markit表示。

今年8月,一则马来西亚Muar芯片封装工厂断供的消息传遍了汽车行业人士的朋友圈。据了解,Muar工厂因受疫情影响,继之前关厂停产数周后,再次被当地政府关闭部分生产线。对汽车零部件供应商博世来说,该工厂的停产意味着博世的ESP/IPB、VCU、TCU等产品芯片将直接受到影响。

除了丰田、本田等国际巨头,蔚来、理想也表示过马来西亚疫情影响了半导体供应,导致交付量下调。

博世集团首席执行官沃尔克马尔·邓纳尔(Volkmar Denner)向记者表示,芯片短缺的原因是多方面的,一方面是需求旺盛,产能有限;另一方面,芯片的前置时间非常长,要增加产能,新建晶圆厂需要很长的时间。此外,疫情、暴风雨、火灾等意外的发生也会使得一些晶圆厂的生产受到影响。“即使重新上线恢复生产,也会带来时间差。”

不过,汽车行业的芯片短缺并不全是马来西亚疫情的锅。

创道投资咨询合伙人步日欣告诉记者,汽车厂商从去年疫情就开始对供应链出现误判,导致连锁反应。“受疫情影响,厂商普遍对于汽车消费呈现疲软预期,导致未及时备货或者向上游厂商下单,于是晶圆厂的产能普遍向非车规级芯片倾斜,加之别的领域对汽车芯片的产能出现挤压,才出现了汽车缺芯的现象。”

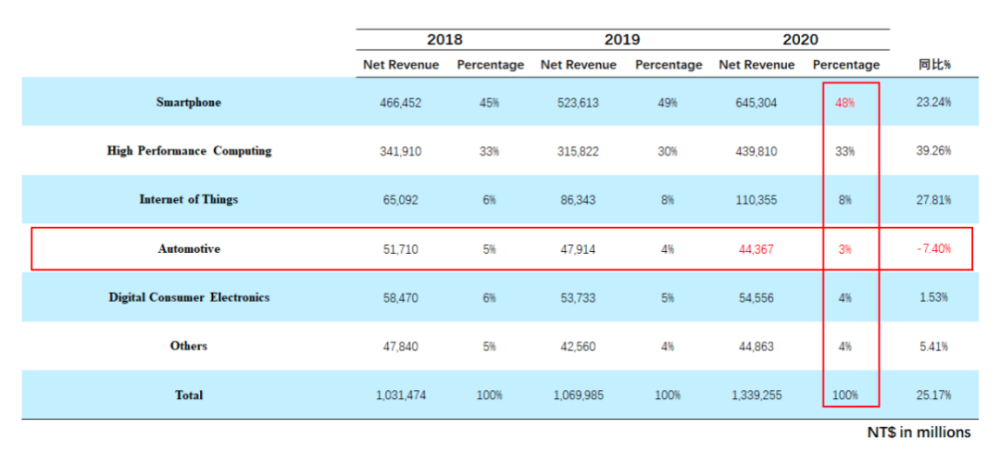

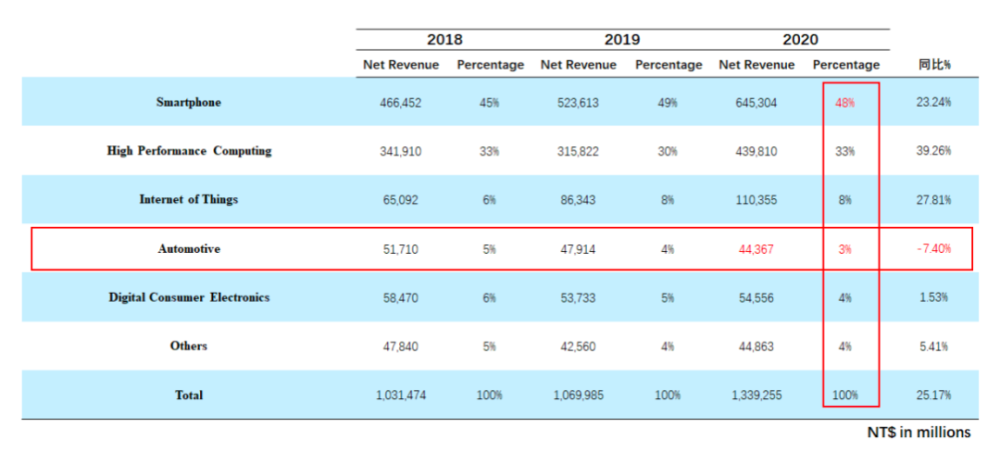

台积电报表数据 来源:台积电官网

步日欣指出,从2020年台积电的代工数据就可以看出,只有汽车芯片的产能出现下跌了7.4%。但是从去年下半年开始,汽车销量触底反弹,也就是从去年底开始,汽车厂商开始陆续出现缺芯现象。

面对芯片短缺,中国在积极布局。中汽协副秘书长兼信息部长陈士华坦言,现在大家都会考虑到自己的供应链安全问题。目前国内的封测产线以长电科技、华天科技、通富微电、晶方科技为主,有的订单甚至排到了2022年一季度。

另一方面也在打击恶意哄抬汽车芯片价格的行为。9月10日,国家市场监管总局依法对上海锲特电子有限公司、上海诚胜实业有限公司、深圳市誉畅科技有限公司三家汽车芯片经销企业哄抬汽车芯片价格行为作出行政处罚,共处罚款250万元。

缺芯对汽车行业产能的影响还将持续多久?步日欣认为,缺芯的情况能否缓解要视乎市场的心理预期。“新冠疫情对芯片供应的影响今年被放大了,以前地震、火灾等不可抗力都会短期影响芯片价格,如果产能调配均衡,市场供应链趋于理性,是不存在供需不匹配的。”

“未来缺芯,只会出现结构性缺芯,某些小品类、更容易被操控的品类,会出现较大的供需波动,疫情不会造成整体性缺芯,此后的影响也会越来越小。”步日欣认为。

产销量下降VS汽车价格上升

2022年,是许多行业人士预判的芯片短缺影响期限。

邓纳尔向记者表示,目前很多国家疫苗的接种率仍然比较低,接下来几个月仍然会出现较大的供应链动荡。他预判芯片短缺的形势可能会在2022年逐渐解决。台积电首席执行官魏哲家表示,芯片需求持续高涨,公司全年产能吃紧。他预测芯片短缺将持续到今年全年,并且可能还会延续到2022年。

缺芯对汽车产销量的影响已经端倪初现。

根据欧洲汽车制造商协会9月16日发布的数据,2021年7月和8月,欧洲新车注册量分别同比下降24%和18%,是自2013年欧元区经济危机结束以来跌幅最大的两个月。中汽协公布的数据显示,8月,中国汽车产销分别达到172.5万辆和179.9万辆,同比分别下降18.7%和17.8%。截至8月底,中国汽车产销量已连续4个月同比下滑。

“8月汽车产销降幅进一步扩大,主要受国内和马来西亚疫情影响,另外,产销的波动也与去年同期基数较高有关。”陈士华告诉记者。

值得一提的是,中国汽车品牌的销量却在整体下行的情况下持续走高。

中汽协公布的数据显示,8月,中国品牌乘用车销售70.4万辆,同比增长6.8%,占乘用车销售总量的45.3%。1至8月,中国品牌乘用车共销售561.2万辆,同比增长36.7%,占乘用车销售总量的42.8%,占有率同比增长6.5%。

中汽协副秘书长李邵华表示,这一现象首先是由于产品质量的提升,其次与芯片采购情况有关。与合资企业的长期稳定的全球采购体系不同,中国汽车企业会通过各种方式寻找资源,保证生产。但随着汽车芯片的进一步短缺,中国汽车品牌在芯片采购上的优势不再明显,“需要相关企业提前做好准备。”

除了导致汽车减产,缺芯也在影响汽车售价。乘联会的月度价格走势显示,2021年上半年,我国汽车市场成交均价累计上涨1.33万元。其中,轿车、SUV成交均价分别上涨1.5万元、1.73万元,MPV成交均价降低1.8万元。“总体来说,有些企业的车型优惠幅度会缩小”陈士华表示,着急用车的可能会选择二手车。

对于车企减产会持续多久,陈士华认为“起码9月的数据不会特别好,第四季度的情况也不会有根本好转”。陈士华告诉记者,虽然目前马来西亚的Muar工厂已经陆续恢复生产,但很难判断未来的形势,“还是要看疫情的节奏”。