中国石油开年“五连阳” A股市场风格切换果然来了?

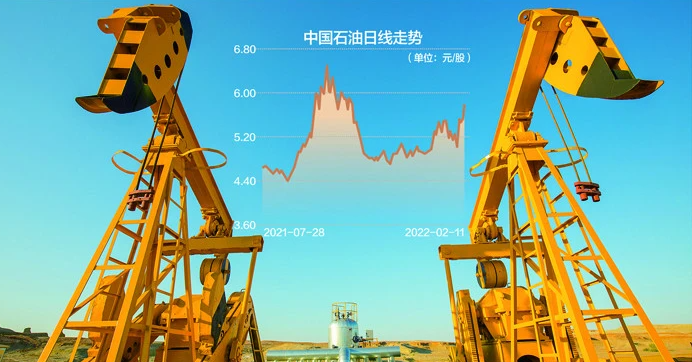

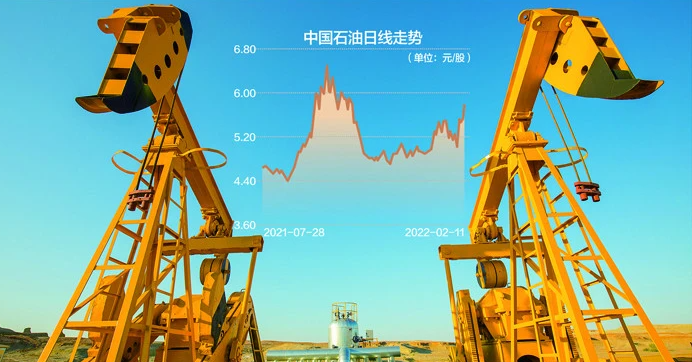

已有人阅读此文 - -据统计,今年来,截至2月11日收盘,股东户数排名前50的A股,平均涨幅(-0.4%),几乎跑赢A股各大指数,相比之下,创业板指数的累计跌幅达到17.34%。与此同时,相较于高景气的“赛道股”,低估值、高分红板块和周期性行业取得了明显的超额收益。例如,虎年开市后,中国石油(601857,SH;前收盘价5.80元)罕见取得了“五连阳”,今年来涨幅已达18%。

记者发现,随着蓝筹股与成长股分化加剧,目前市场有观点认为,近期市场风格已实现从成长股向价值股的转变。那么在业内人士看来,这种转变的可持续性将如何呢?

周期板块开年领跑市场

最近,虽然基金重仓的“赛道股”跌得比较多,不过低估值、高分红板块和周期性行业却取得了明显的超额收益。

据Choice数据统计,在16个申万风格指数中,截至2月11日收盘,今年来只有申万低市净率、申万低市盈率两个风格指数上涨;而跌幅排名倒数前三的分别为申万高市盈率、申万高市净率、申万高价股指数。

今年来,高股息板块也是市场资金聚焦的少数方向之一。据统计,在沪深两市的核心指数中,今年来红利指数(000015)的表现可谓一枝独秀。截至2月11日收盘,该指数的涨幅达4.21%,而其余核心指数均告下跌。跌幅居前的指数均为成长股集中的科创50、创业板指、创业板综指、中证1000等。

另外,分行业来看,去年表现强势的周期股今年来仍然领跑市场。虎年开市后,中国石油罕见取得了“五连阳”。据Choice数据统计,截至2月11日收盘,在申万31个一级行业中,只有7个行业今年来累计上涨,涨幅居前的行业分别为煤炭、银行、建筑装饰、石油石化、房地产等周期性行业。

值得注意的是,上述蓝筹股集中的板块往往也具有散户集中的特征。据Choice数据统计,截至2月11日收盘,剔除今年上市的新股后,股东户数排名前50的A股,今年来的平均涨幅为-0.4%。这一表现几乎跑赢了A股各大指数。

相比之下,过去几年“茅族”“宁族”风头正劲的时候,上述散户集中的蓝筹股却被市场相对忽视。

据统计,2019~2021年,上述股东户数排名前50的A股平均涨幅为108.2%,而同期创业板指数的涨幅高达165.7%。

值得一提的是,在这50只股中有14只个股2019~2021年的区间涨幅甚至为负值,其中大部分为“中字头”企业,例如中国中车、中国石油、中国联通、中国中铁、中国电信、中国平安、中国建筑、中国银行、中国重工等。而今年来这些企业的表现大多跑赢大市,中国石油、中国中铁年内的累计涨幅都超过了10%。

两种方式完成风格切换

某保险公司研究所所长2月11日向记者表示,近期市场这种低估值、高分红的市场风格仍然有望延续。“主要有两个原因,第一个是今年一月份M1增长率是个低点,后面M1增长率会往上走,所以那些和M1增长率紧密相关的,例如强周期板块中的银行、地产、水泥股的相对表现就比较强。第二个原因是去年成长股涨得比较多,去年从2月份一直到12月份,以沪深300为代表的价值股一直跌,成长股则相对强势,所以成长股里面的获利盘多,调整压力也更大。”

西部证券首席策略分析师易斌则向记者表示:“对于市场的风格切换,从历史上看往往以两种不同的方式完成:一种是因为某种风格的交易集中度达到极致,资金博弈加剧而导致出现快速坍塌,随后资金转向新的交易趋势。另外一种情况则是由于宏观环境变化,使得投资者对各个行业中长期的景气预期发生修正,随着数据层面逐渐验证而推动中期市场表现的回归。”

“这两种切换模式的差异在于,前者往往是短期的阶段性切换,随着市场情绪冷静,在较短的时间内市场仍将回归基本面,类似去年8~9月,成长板块因为过于‘拥堵’而出现阶段性市场切换。后面一种情况则可能是中长期趋势转变,意味着未来3~5年的趋势转向。但是后者往往需要基本面数据验证,其切换过程将是渐进式。”他表示。

易斌认为,目前市场发生的变化更倾向于前一种情况:“从当前市场环境来看,虽然宏观环境尤其是流动性预期正在出现修正,但是这个过程并不是一蹴而就,特别是在当前整体经济增速偏低的宏观环境下,保持高景气的成长板块仍然具有一定稀缺性,在风格过渡切换后,仍有望迎来阶段性风格纠偏。”